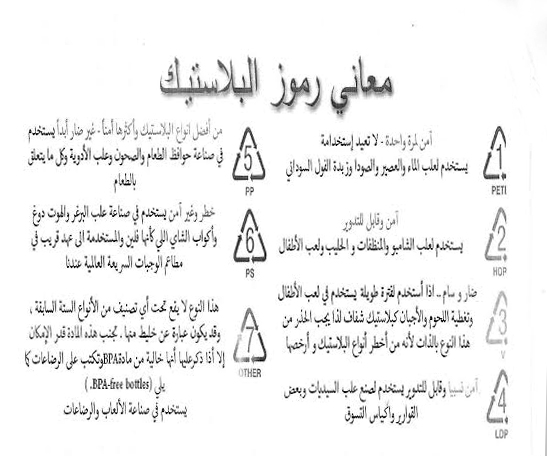

التوعية البيئية on X: "تعرف على أنواع البلاستيك الآمنة والضارة لحماية عائلتك .. فماذا يعني المثلث و الأرقام الموجودة أسفل تلك العبوات؟ و ما دلالتها ؟! https://t.co/uoCtj2pKlR" / X

تعرف على انواع البلاستيكات التي تصادفها في حياتك اليومية والتي تاكل بعضها من غير ان تعرف.. - الموقع العلمي للدكتور الحسن اشباني

هل تظن أن كل أنواع البلاستيك الموجودة داخل منزلك ضارة ؟ 🤔 بالتأكيد لا, فهنالك عدة أنواع من البلاستيك منها الضار ومنها الغير ضار وهذا الذي … | Instagram

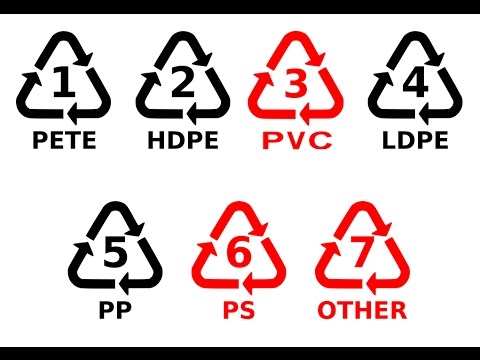

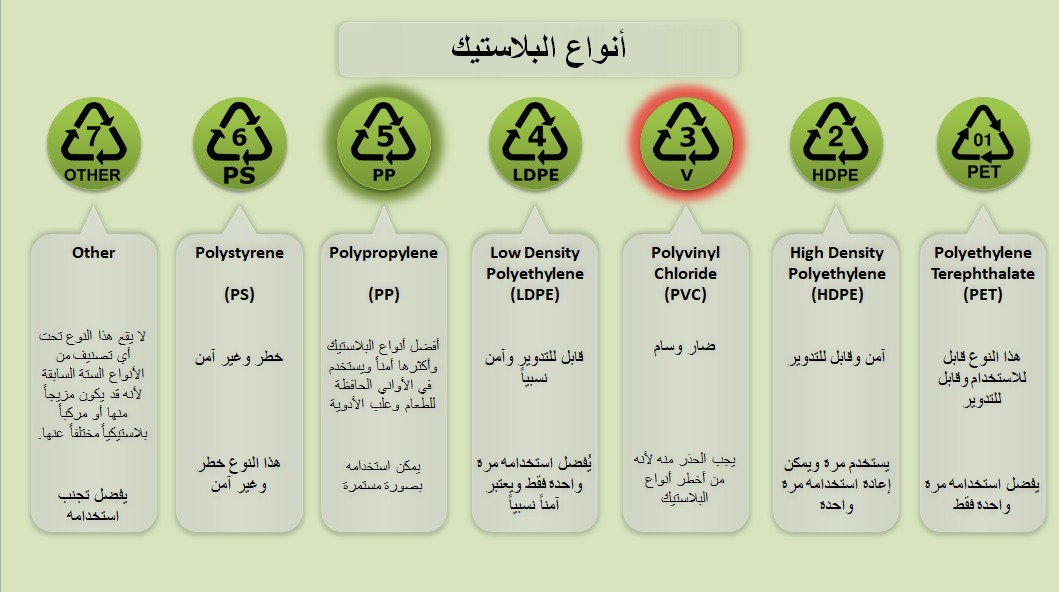

ليس كل #البلاستيك آمن. تعرف على أنواع البلاستيك وطريقة استخدام كل نوع منها. | Health facts food, Health fitness nutrition, Health facts

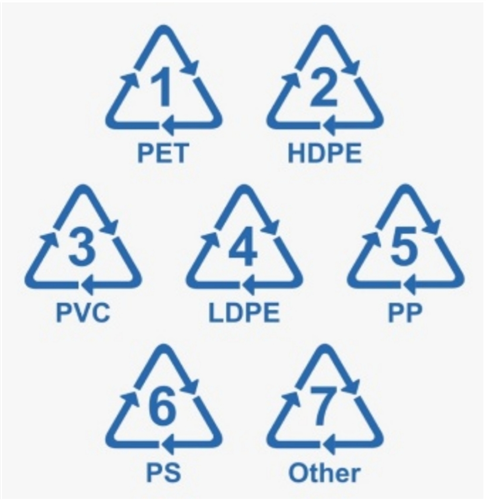

شركة BMS للصناعات البلاستيكية - رموز أنواع البلاستيك الصحية والشائعة الإستخدام إن أغلبنا يقرأ هذه الرموز بأسفل الأغراض المصنعة من البلاستيك والتي نستخدمها بشكل يومي ونمر عليها مرور الكرام دون معرفة الى

فاعل خير - الرقم 1 آمن وقابل للتدوير ، يستخدم لعلب الماء والعصير والصودا وزبدة الفول السوداني. نماذج العبوات البلاستيكية الضارة تعرفها مفصل بالصور الرقم 2 آمن وقابل للتدوير ، يستخدم لعلب